Die Welt wird digitaler, das Banking auch. Das Fintech Bunq will das Leben seiner Kunden einfacher machen. Ein Gespräch mit dem Gründer Ali Niknam.

Immer häufiger bezahlen wir mit einer Debitkarte, Kreditkarte oder mit dem Smartphone. Die Vorteile von klassischem Bargeld werden zwar nicht verschwinden. Doch Kundenkonten bei Kreditinstituten, Überweisungen oder Bezahlverfahren werden längst digital abgewickelt. Der Wunsch nach Transparenz und Sicherheit über das eigene Geld gewinnt zunehmend an Bedeutung.

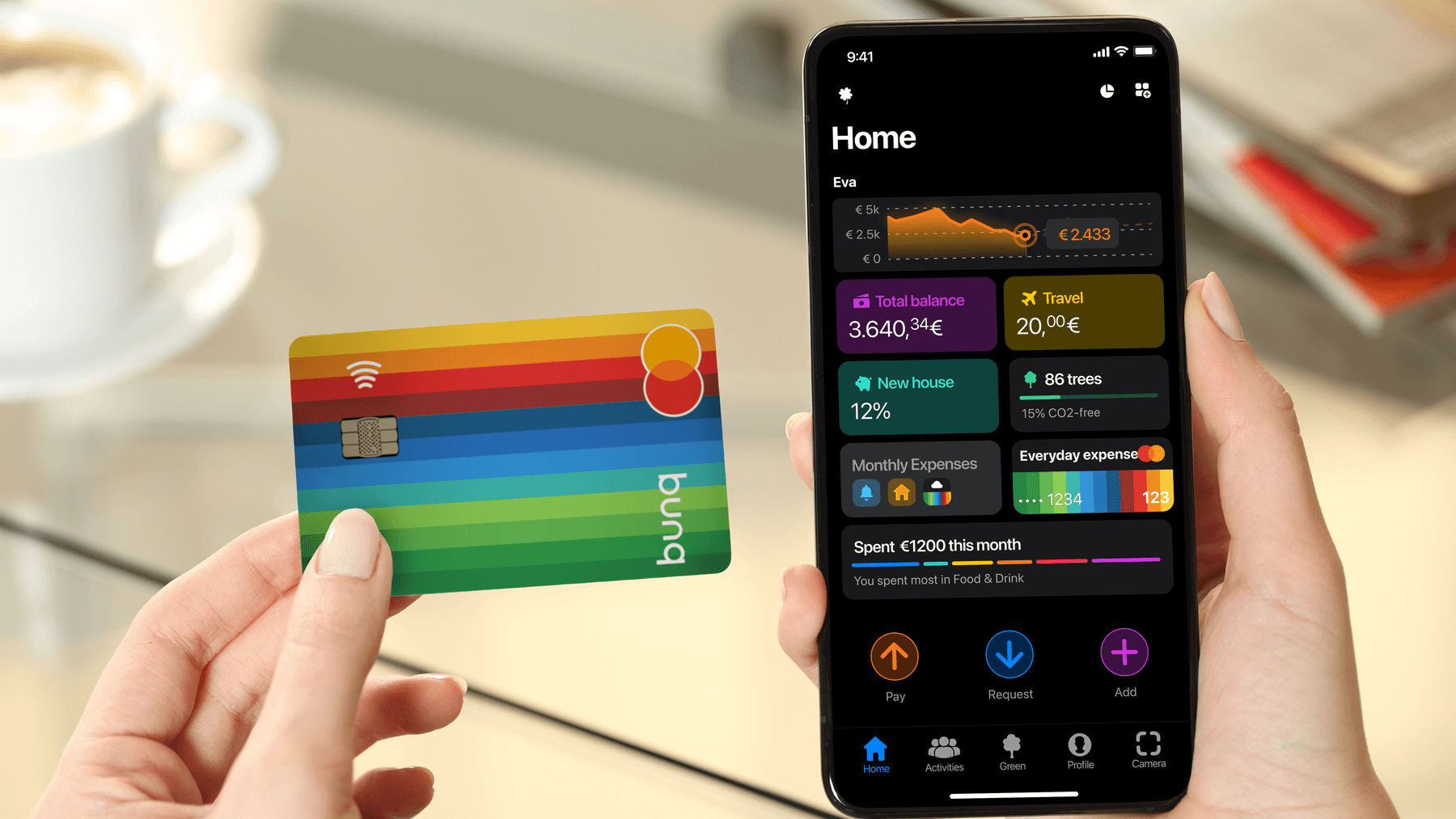

Eine Bank, die ihren Kunden volle Kostenkontrolle verspricht und darüber hinaus versucht, umweltbewusst zu handeln, ist die niederländische Neobank Bunq. Das Fintech wurde 2012 von Ali Niknam gegründet und will nun auch in Deutschland mit seinem Konzept überzeugen. Wir haben exklusiv mit dem Gründer und CEO von Bunq gesprochen und ihn gefragt, wie er die Finanzprobleme seiner Kunden ohne Filialen lösen will und was er über die Deutschen und ihre Finanzen denkt.

t-online: Herr Niknam, es gibt viele Banken in Deutschland: traditionelle Banken, Onlinebanken und Direktbanken. Was ist das Besondere, das Bunq von anderen Anbietern unterscheidet?

Ali Niknam: In Deutschland sind sehr viele Banken lokal ausgerichtet, zum Beispiel die Sparkassen. Das hat Vor- und Nachteile. Eine Bank ohne Filialen richtet sich an Menschen mit einem internationalen Lebensstil wie digitale Nomaden, Menschen, die viel reisen, oder als Expat im Ausland arbeiten, vielleicht regelmäßig in Spanien oder Italien Urlaub machen. Für diese Menschen ist Mobilität ein wichtiger Teil ihres Lebens.

Das niederländische Fintech Bunq B.V. wurde 2012 vom niederländisch-kanadischen Unternehmer Ali Niknam gegründet. Bunq ist im Besitz einer europäischen Bankenlizenz. Die Bank erbringt Privat- und Geschäftskunden Bankdienstleistungen auf Basis eines Abo-Modells. Bunq hat seinen Hauptsitz in Amsterdam. Das Unternehmen bietet seinen Nutzern eine sichere und einfache Möglichkeit der Bezahlung in Spanien, Italien, Frankreich, Deutschland, Belgien, den Niederlanden, Irland, Österreich, Portugal und Großbritannien. Die Bank unterliegt der Einlagensicherung der EZB. Hier sind bis zu 100.000 Euro je Kunde geschützt.

Menschen benötigen Vertrauen zu ihrer Hausbank, der sie ihr Vermögen anvertrauen. Sie sehen die großen Bankzentralen in Frankfurt, die Filialen und Mitarbeiter vor Ort und wissen, dort ist ihr Geld sicher. Wie wollen Sie die Leute davon überzeugen, ihr Geld aufs Smartphone zu überweisen?

Wenn uns die Geschichte eines gelehrt hat, dann, dass hohe Bankentürme nicht gleichbedeutend für Sicherheit stehen. Das haben wir bei der Lehmann-Pleite 2008 gesehen, als reihenweise Banken in die Insolvenz schlitterten. So wie jede andere Bank muss auch Bunq sich an strenge Vorschriften und Regeln halten. Doch gerade, weil die Welt immer digitaler wird, müssen wir besonders darauf achten, dass das Geld der Kunden geschützt ist.

Betrachten Sie Ihre Bankdienstleistungen eigentlich als zusätzliches Angebot zu einer normalen Bank oder möchten Sie das klassische Bankkonto ersetzen?

Wir sehen viele verschiedene Anwendungsfälle und es hängt auch immer von den Präferenzen und Wünschen der Kunden ab. Manche haben ein Tagesgeldkonto zum Beispiel bei der Commerzbank oder bei einer Sparkasse. Viele haben ein Gemeinschaftskonto mit ihrem Partner bei Bunq. Manche Nutzer sind oft im Ausland und haben nur ein Konto bei uns. Manche haben eine Firma, für die sie ein Bunq-Konto nutzen, und das private Konto haben sie bei einer anderen Bank und umgekehrt. Betrachten wir jedoch die Statistik, so nutzen etwa 65 Prozent Bunq als Hauptkonto.

Sehen Sie in erster Linie mehr jüngere, technikaffine Menschen als Kunden für eine Banking-App?

Im Grunde genommen sehen wir alle Menschen, denn heutzutage hat jeder ein Smartphone und wir sind viel häufiger außerhalb unseres Wohnortes unterwegs, als das früher der Fall war. Wir werden in der Tat etwas mehr von jüngeren Menschen bevorzugt. Aber auch viele ältere Menschen, die bereits ihren Ruhestand genießen, zählen zu unseren Nutzern.

Sie sagen, dass Sie versuchen, die finanziellen Probleme Ihrer Kunden zu verstehen. Was sind Ihrer Meinung nach die Probleme, die gelöst werden müssen?

Ein schwieriges Thema ist im Moment die Inflation und der Druck auf die Einkommen der Menschen. Beim Blick ins Portemonnaie sehen sie, dass am Monatsende immer weniger Geld übrig bleibt. Viele suchen nach einer einfachen Verwaltung ihres monatlichen Budgets, um die Ausgaben im Auge zu behalten. Aufgabe einer modernen Bank ist es, Instrumente zu entwickeln, die den Menschen die Kontrolle über ihre Finanzen gibt.

Sie möchten mit sogenannten Unterkonten für bestimmte Ausgaben und einem Budgetlimit ihren Kunden das Gefühl vermitteln, dass das Portemonnaie auch irgendwann leer sein kann?

Ja, einen verantwortungsbewussten Umgang mit Geld sollte sich jeder aneignen. Wir wollen dazu beitragen, dass viele Menschen ihre Finanzen in den Griff bekommen.

Das hört sich in der Theorie alles gut an. Aber ist es nicht so, dass, je einfacher Konten und Zahlungsmöglichkeiten sind, Menschen mehr Geld für unnötige Dinge ausgeben?